银行业正处于一个前所未有的数字化转型时期。在数字经济的驱动下,金融科技如大数据、人工智能、生物识别、物联网和云计算等技术不断发展,打破了传统金融服务的限制,促使银行业加速转型。本文将深入探讨银行数字化转型的背景、面临的挑战以及未来的发展机会。

随着全球数字化进程的加速,银行业面临着来自技术和市场的双重压力和机遇。大数据与人工智能等技术的进步,使银行能够更高效地处理数据和提供个性化服务。此外,政府对于数字经济的政策支持为银行业数字化转型提供了强有力的宏观基础。例如,近年来出台的多项政策鼓励金融创新,支持数字化金融服务的发展,使得银行在数字化之路上能够更为快速平稳地前行。

疫情的爆发和持续对消费者行为产生了深远影响,用户对数字化服务的需求激增。特别是90后和00后逐渐成为消费主力,他们更习惯于通过数字渠道进行金融交易。银行必须适应这一变化,通过数字化手段迅速响应客户需求,提升客户体验。

金融科技公司的崛起给传统银行业带来了巨大的竞争压力。互联网公司通过创新的业务模式和强大的技术优势,快速切入金融服务领域,逼迫传统银行变革其经营策略,加速推进数字化转型以保持竞争力。

在推动数字化转型的过程中,银行面临巨大的内部管理挑战。数据治理、跨部门协作和人才短缺尤其是中小银行的痛点。大型银行拥有更多的资源和技术支持,而中小银行则需依赖金融科技平台进行合作。这种依赖性导致自主业务开发和风险防控能力的不足。

数字化转型过程中,银行的数据安全和合规性成为重要课题。金融机构需在确保数据安全的同时,面对日益严格的监管要求。信息的保护和技术的合规性使银行在数据价值挖掘过程中举步维艰。

银行在整合新技术时常面临诸多挑战。金融科技公司与传统银行系统之间的差异,常常造成系统整合困难,无法适应复杂的银行流程。这要求银行不仅需要先进的技术,还需灵活的管理方式以确保无缝衔接。

数字化转型为银行业务创新提供了新的动力。银行应围绕核心业务,合理应用数字化技术。例如,工商银行与农业银行积极布局AI大模型,通过数智融合实现业务创新的新高度。这样的战略不仅提升了银行的服务质量,也增加了市场竞争力。

通过数字化手段,银行有机会在降低成本的同时提高效率。场景化金融服务的发展能够帮助银行深入了解客户需求,提供更具针对性的产品和服务。这不仅有助于传统金融业务的转型升级,还能推动新兴金融服务领域的发展。

技术的不断突破为银行开创了无限可能。银行需积极拥抱人工智能等新技术,充分挖掘数据的潜力,推动数字金融的创新与发展。例如,通过AI驱动的智能客服系统,银行能够有效提升客户服务质量,优化用户体验。

数字化的最终目标是提升用户体验。银行通过技术升级,能够更好地解决用户诉求,保护用户权益。产品的智能决策和服务的个性化推荐,能够大幅提高用户满意度,增强品牌忠诚度。

在这个数字化时代,银行数字化转型不仅是一项应对挑战的战略选择,更是抓住发展机遇、实现可持续发展的重要途径。通过不断的技术创新和战略规划,银行能够在激烈的市场竞争中保持领先地位,迎接未来的种种挑战和机遇。

在数字化转型的背景下,持有相关认证如CDA(Certified Data Analyst)证书,能够为银行从业人员带来诸多优势。它不仅证明了持证者具备数据分析的核心技能,还提高了他们在数字化浪潮中的竞争力,更能推动个人在银行业的职业发展。通过系统的学习和认证,银行员工能够更好地理解和应用数字化技术,助力金融机构实现业务的全面升级。

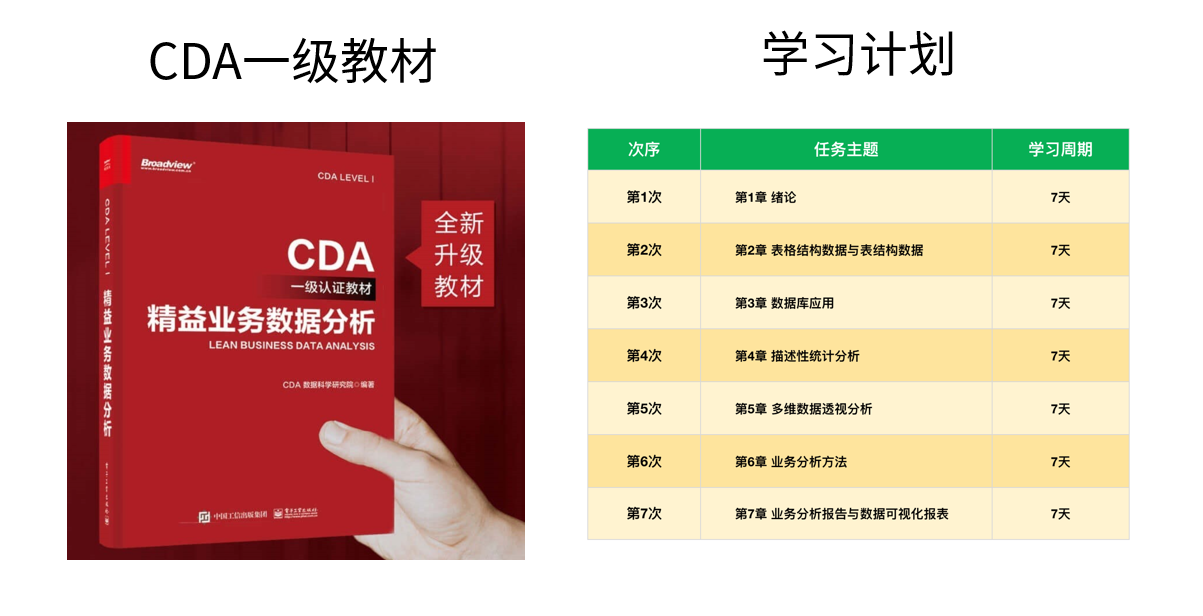

《CDA一级教材》适合CDA一级考生备考,也适合业务及数据分析岗位的从业者提升自我。完整电子版已上线CDA网校,累计已有10万+在读~

免费加入阅读:https://edu.cda.cn/goods/show/3151?targetId=5147&preview=0

数据分析咨询请扫描二维码

若不方便扫码,搜微信号:CDAshujufenxi

持证人简介:贺渲雯 ,CDA 数据分析师一级持证人,互联网行业数据分析师 今天我将为大家带来一个关于用户私域用户质量数据分析 ...

2025-04-18一、CDA持证人介绍 在数字化浪潮席卷商业领域的当下,数据分析已成为企业发展的关键驱动力。为助力大家深入了解数据分析在电商行 ...

2025-04-17CDA持证人简介:居瑜 ,CDA一级持证人,国企财务经理,13年财务管理运营经验,在数据分析实践方面积累了丰富的行业经验。 一、 ...

2025-04-16持证人简介: CDA持证人刘凌峰,CDA L1持证人,微软认证讲师(MCT)金山办公最有价值专家(KVP),工信部高级项目管理师,拥有 ...

2025-04-15持证人简介:CDA持证人黄葛英,ICF国际教练联盟认证教练,前字节跳动销售主管,拥有丰富的行业经验。在实际生活中,我们可能会 ...

2025-04-14在 Python 编程学习与实践中,Anaconda 是一款极为重要的工具。它作为一个开源的 Python 发行版本,集成了众多常用的科学计算库 ...

2025-04-14随着大数据时代的深入发展,数据运营成为企业不可或缺的岗位之一。这个职位的核心是通过收集、整理和分析数据,帮助企业做出科 ...

2025-04-11持证人简介:CDA持证人黄葛英,ICF国际教练联盟认证教练,前字节跳动销售主管,拥有丰富的行业经验。 本次分享我将以教培行业为 ...

2025-04-11近日《2025中国城市长租市场发展蓝皮书》(下称《蓝皮书》)正式发布。《蓝皮书》指出,当前我国城市住房正经历从“增量扩张”向 ...

2025-04-10在数字化时代的浪潮中,数据已经成为企业决策和运营的核心。每一位客户,每一次交易,都承载着丰富的信息和价值。 如何在海量客 ...

2025-04-09数据是数字化的基础。随着工业4.0的推进,企业生产运作过程中的在线数据变得更加丰富;而互联网、新零售等C端应用的丰富多彩,产 ...

2025-04-094月7日,美国关税政策对全球金融市场的冲击仍在肆虐,周一亚市早盘,美股股指、原油期货、加密货币、贵金属等资产齐齐重挫,市场 ...

2025-04-08背景 3月26日,科技圈迎来一则重磅消息,苹果公司宣布向浙江大学捐赠 3000 万元人民币,用于支持编程教育。 这一举措并非偶然, ...

2025-04-07在当今数据驱动的时代,数据分析能力备受青睐,数据分析能力频繁出现在岗位需求的描述中,不分岗位的任职要求中,会特意标出“熟 ...

2025-04-03在当今数字化时代,数据分析师的重要性与日俱增。但许多人在踏上这条职业道路时,往往充满疑惑: 如何成为一名数据分析师?成为 ...

2025-04-02最近我发现一个绝招,用DeepSeek AI处理Excel数据简直太爽了!处理速度嘎嘎快! 平常一整天的表格处理工作,现在只要三步就能搞 ...

2025-04-01你是否被统计学复杂的理论和晦涩的公式劝退过?别担心,“山有木兮:统计学极简入门(Python)” 将为你一一化解这些难题。课程 ...

2025-03-31在电商、零售、甚至内容付费业务中,你真的了解你的客户吗? 有些客户下了一两次单就消失了,有些人每个月都回购,有些人曾经是 ...

2025-03-31在数字化浪潮中,数据驱动决策已成为企业发展的核心竞争力,数据分析人才的需求持续飙升。世界经济论坛发布的《未来就业报告》, ...

2025-03-28你有没有遇到过这样的情况?流量进来了,转化率却不高,辛辛苦苦拉来的用户,最后大部分都悄无声息地离开了,这时候漏斗分析就非 ...

2025-03-27